Testen Sie die kostenlose real-time Demo NanoTrader Full.

Sie sind hier

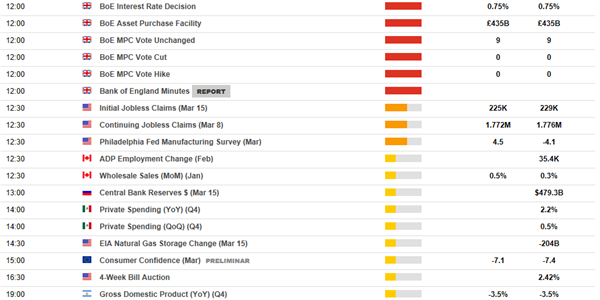

Wichtige Wirtschaftsdaten

Die Veröffentlichung von Wirtschaftsdaten kann zu erheblichen Marktbewegungen führen. Der Markt absorbiert kontinuierlich riesige Mengen an Nachrichten und Wirtschaftsdaten. Aber wann genau veröffentlichen die Regierungen ihre Wirtschaftsdaten? Und welche Zahlen sind für Trader (un)wichtig? Der automatisch aktualisierte Wirtschaftskalender im NanoTrader beantwortet alle diese und einige andere Fragen.

Das sind die Vorteile des Wirtschaftskalenders:

- Updates in Echtzeit.

- Weltweite Veröffentlichungstermine.

- Hinweis auf die Wichtigkeit der Daten.

- Konsens der Auswirkungen vor der Veröffentlichung.

- Anklickbare Berichte.

- Kostenlos.

Klicken Sie hier, um eine kostenlose real-time Demo des NanoTrader Full zu testen.

KURSE MACHEN NACHRICHTEN

Da sich die Kurse an den Börsen mitunter unberechenbar entwickeln, kann es schwierig werden, die Bewegungen stichhaltig zu erklären. Dieses Phänomen ist keineswegs neu. Schon André Kostolany sagte: „Nicht Nachrichten machen Kurse, sondern Kurse machen Nachrichten.“ Wie kann eine derartige Kausalität aber begründet werden? Wie sind Börsennachrichten zu verstehen und was beeinflusst die Kommentatoren bei der Interpretation verschiedener Situationen? Und vor allem: Was müssen Anleger wissen, um Informationen richtig zu interpretieren? Die Antworten auf diese Fragen zu finden und dabei die Hintergründe zu beleuchten ist das Ziel dieses Artikels.

Aus rein fundamentaler Sicht macht die These „Kurse machen Nachrichten“ keinen Sinn. Es erscheint völlig unstrittig, dass aus grundlegenden Aspekten – sowohl finanzwirtschaftlichen als auch rein logischen – die Kursbewegung Folge von Nachrichten sein muss. Schließlich hängt der Wert einer Aktie grundsätzlich davon ab, wie sich das jeweilige Unternehmen entwickelt, wobei die eingehenden Nachrichten diese Einschätzungen fortlaufend aktualisieren. Verschlechtern sich die Aussichten, so werden die Kurse tendenziell nachgeben, werden die Nachrichten dagegen besser, so sind vorrangig Kurssteigerungen zu beobachten. Doch – wer hätte es geahnt – auch die schlüssigste „Börsenregel“ lässt sich drehen und wenden. Und so kommt es, dass plötzlich ganz andere Aspekte die Oberhand gewinnen, die dann nach außen hin schlüssig begründet werden wollen. An der Börse sind solche Phasen oft Vorboten einer veränderten Wahrnehmung der Marktteilnehmer. Und diese sind keineswegs immer rational. So kann es passieren, dass die Kurse nicht von den Nachrichten abhängig sind, sondern dass sich diese Kausalität komplett umkehrt. Um einen anschaulichen Einstieg in die Thematik zu bekommen, wird zunächst ein Beispiel aufgegriffen, in dem gezeigt wird, wie Kursbewegungen bestimmte Nachrichten auf den Plan rufen.

VERKEHRTE WELT

Wir nehmen folgende Situation an: Der Kurs eines bestimmten Aktienindex ist bereits stark gestiegen und erscheint – zumindest optisch – sehr hoch. Für den betrachteten Tag werden nun Wirtschaftsdaten erwartet. Grundsätzlich sollten gute Daten zu Kurssteigerungen führen, analog dazu sind fallende Notierungen bei schlechten Nachrichten zu befürchten. Als konkretes Beispiel wollen wir im Weiteren das Bruttoinlandsprodukt (BIP) betrachten – dies werde mit einem Plus von zwei Prozent gegenüber dem Vorjahreswert erwartet. Welche Rolle dabei die Erwartung selbst spielen kann, wird an späterer Stelle erläutert. Das BIP-Wachstum werde nun mit plus 2,2 Prozent gemeldet. In den ersten Minuten nach Bekanntgabe verändert sich der Aktienindex, beispielsweise der DAX oder der FTSE, zunächst nicht. Ein kurzfristig orientierter Anleger könnte nun erwägen, aufgrund der scheinbar nicht erfolgten Kursreaktion eine entsprechende Long-Position in dem Index zu eröffnen. Ganz nach der logisch einwandfreien Denkweise „gute Nachrichten sorgen für steigende Kurse“ lehnt sich unser fiktiver Anleger nun zurück und erwartet, dass seine Position in die Gewinnzone läuft. So weit, so gut.

Doch unerwartet kommt es anders: Der Index fällt und die Volatilität steigt an. Was anfangs von unserem Anleger als „zufällige Schwankung“ abgetan wurde, weitet sich nun zu einer ausgewachsenen Korrektur aus. Der Index fällt weiter und so muss unser Anleger schließlich mit Verlust aussteigen. Doch wie konnte das passieren? Um wenigstens eine Erklärung zu erhalten, schaltet er den Fernseher ein und schaut sich die Wirtschaftsnachrichten an. „Von konjunktureller Front gab es heute positive Impulse“, beginnt der Kommentator vorsichtig, mit dem hängenden DAX-Chart im Hintergrund. Außerdem fällt auf, dass die bei ähnlichen Konjunkturdaten sonst oft genutzte Phrase „gute Nachrichten“ diesmal mit „positive Impulse“ abgetan wurde. Im weiteren Verlauf der Reportage können auch keine stichhaltigen Argumente für den Kursrutsch identifiziert werden. „Technische Widerstände im Chart“, „Gewinnmitnahmen“, „einige Marktteilnehmer hatten sich offenbar mehr erwartet“, „gesunde Konsolidierung“, „Sell on good News“ und andere schwammige Argumente müssen herhalten, um die Situation nach außen hin halbwegs sauber begründen zu können. Dabei hatte sich der Kommentator doch schon im Vorfeld eine klare Antwort dazu überlegt, warum der Markt infolge des starken BIP-Wachstums entsprechende Kurssteigerungen vollzieht – nur leider ist genau das Gegenteil geschehen. Einige Zeit später scheint ein findiger Kommentator dann eine glaubwürdige Begründung gefunden zu haben: „Das starke Wachstum hat bei Investoren die Angst vor anziehenden Preisen und einer damit verbundenen Inflation hervorgerufen. Die Folge dessen wäre dann möglicherweise eine Erhöhung der Leitzinsen, was sich dann wiederum negativ für Aktien auswirken könnte“. Wie soeben erläutert, lässt sich tatsächlich jede Situation so drehen, dass eine stimmige Außenwirkung erzielt wird.

Bild 1. Nachrichten machen Kurse – Der klassische Fall. Gute Nachrichten bei Nordex haben der Aktie zu Kursgewinnen verholfen. Der Ausbruch nach oben erfolgte, nachdem der größte bisher erhaltene Auftrag vom Unternehmen offiziell bestätigt wurde. Die fundamentale Perspektive war hier kausal für die Kursreaktion.

Natürlich stellt sich nun die Frage, ob die Erklärung an den Haaren herbei gezogen ist oder vielleicht doch dem tatsächlichen Grund der Kursbewegung entspricht. Was fest steht ist, dass zumindest eine Erklärung gefunden werden muss – irgendeine These ist immerhin besser als keine. Und schon ist die verkehrte Welt erklärt: Eine passende Nachricht zu eigentlich unpassenden Kursen sieht plötzlich doch ganz gut aus – ein bisschen Drehen und Wenden hat auch an der Börse noch nie geschadet, um einer potenziellen Erklärungsnot aus dem Wege zu gehen. Und da sich alle Beteiligten aus Mangel an Alternativen schnell über die Gründe für die Kursbewegung einig sind, ist die Stichhaltigkeit der Argumente bald nur noch Nebensache. Viel schlimmer als eine konstruierte Nachricht wäre es doch, wenn erfahrene Marktbeobachter plötzlich zugeben würden, keine Erklärung für die Börsenkurse zu haben.

SO SOLLTE ES SEIN

Doch es geht auch anders: Unser fiktiver Anleger hat auch im folgenden Beispiel wieder eine Long-Position im DAX bzw. FTSE eröffnet, bei den zuvor guten BIP-Zahlen. Der Index nimmt nun erwartungsgemäß Fahrt auf und kann schnell ein Prozent steigen. Eine gute Situation für alle Beteiligten: Unser Anleger ist „gerechtfertigt“ in der Gewinnzone und der Kommentator vom Parkett kann schlüssig darlegen, warum die Kurse steigen müssen: „Nach den heute gemeldeten Zahlen zum BIP-Wachstum haben die Märkte Kurssteigerungen verzeichnet. Die gute Konjunkturlage hat offenbar Skeptiker davon überzeugt, dass die Wirtschaft zunehmend an Dynamik gewinnt – die guten Daten geben dem Markt weitere Zuversicht und rechtfertigen die bereits erfolgten Kurssteigerungen.“

INFORMATIONSDEFIZITE

Welche Effekte können nun dazu führen, dass sich die Kausalität umkehrt und es den Kursen möglich wird, auf Nachrichten einzuwirken? Eine Möglichkeit hierfür sind nicht von allen Marktteilnehmern beachtete, externe Effekte. Dies können zum einen kleinere politische Verwerfungen sein, zum anderen aber auch Spezialsituationen wie beispielsweise bei Einzelaktien die Ausschüttung einer Sonderdividende, einzelne große Marktteilnehmer oder Insider. In die Kurse können also Informationen einfließen, die zunächst nicht öffentlich bekannt sind, mitunter nicht einmal den marktnahen Beobachtern. In diesen Fällen wird erst durch auffällige Kursbewegungen intensiv nachgeforscht, bis die auslösende Nachricht identifiziert werden kann. Die pure Kursbewegung führt also in manchen Fällen zur Verbreitung von Informationen. Besonders wichtig in den Situationen, in denen sich die Nachrichten den Kursen anpassen, sind dagegen unklare Erwartungshaltungen sowie das allgemeine Sentiment – darauf wird im Folgenden genauer eingegangen.

ERWARTUNGEN

Ein sehr wichtiger Einflussfaktor sind Erwartungen. Im eingangs gewählten Beispiel sind wir bereits darauf gestoßen. Das hohe Gewicht von Erwartungen wird aber nicht in jedem Fall deutlich – erst dann, wenn eine hohe Diskrepanz zwischen erwarteten und tatsächlich gemeldeten Zahlen besteht, können diese eine entscheidende Bedeutung erlangen. Werden hohe Erwartungen enttäuscht oder niedrige übertroffen, so kann das zu sehr starken Kursbewegungen führen. Unter dem Einfluss fester Erwartungshaltungen, die sich plötzlich als falsch herausstellen, können sogar Bewegungen entstehen, die für außen stehende Personen absolut unverständlich sind. Die Kenntnis über eine bestimmte Erwartungshaltung kann somit ein weit höheres Gewicht haben als die Einschätzung der Qualität der Nachricht bei Veröffentlichung. Dazu ein Beispiel.

SELL ON GOOD NEWS

Dies ist ein klassisches Beispiel für Erwartungshaltungen. Im Folgenden betrachten wir ein Unternehmen, dessen Aktienkurs im Vorfeld der nun anstehenden Geschäftszahlen bereits überdurchschnittlich stark gestiegen ist.

Die Marktteilnehmer haben eine hohe Erwartungshaltung – zwar gibt es offizielle Schätzungen für Gewinn, Umsatz und andere betriebswirtschaftliche Größen, aber insgeheim wird von vielen Beobachtern eine positive Überraschung vermutet. Dies war bei dem betrachteten Unternehmen in der Vergangenheit oft der Fall. Einige Anleger erwarten zudem die Ankündigung eines Aktienrückkaufprogramms oder die Anhebung der Dividende. Bei Veröffentlichung der Zahlen, die leicht besser als die ohnehin positiven, offiziellen Schätzungen ausgefallen sind, gibt die Aktie allerdings nach. Ein außen stehender Beobachter könnte sich in diesem Moment fragen, was geschieht – „Rekordgewinn“, „zusätzliche Kosteneinsparungen geplant“, „Anhebung der Dividende“ und andere Dinge werden über den Nachrichtensender verbreitet. Der Kommentator von der Börse antwortet auf die Frage, warum die Aktie denn falle, routiniert mit „Sell on good News. Offenbar nutzen Investoren die guten Nachrichten, um Kasse zu machen.“

Dieses Beispiel lässt sich sogar noch weiter spinnen: Da viele Investoren die Verhaltensweise „Sell on good News“ kennen, verkaufen diese die Aktien bereits vor der Bekanntgabe der Zahlen – das heißt, es wird erwartet, dass viele andere Marktteilnehmer ihre Aktien infolge guter Zahlen verkaufen werden, daher ist bei einem Ausstieg vor den Zahlen ein besserer Verkaufskurs zu erzielen. In diesem Falle ist die Erwartung einer Verhaltensweise der anderen Marktteilnehmer, die wiederum bestimmte Zahlen erwarten, der Grund für die Handlung – hier für den vorzeitigen Verkauf. Die Aktie verliert daher schon vor Bekanntgabe der Zahlen leicht an Boden.

Kostenlose E-Books zum herunterladen:

Das Ergebnis dieser Situation ist besonders paradox. Marktbeobachter können sich nun sogar aussuchen, wie sie den Kursverlauf erklären wollen. Möglichkeit Nummer1: „Im Vorfeld der Geschäftszahlen beim Unternehmen XY gibt der Aktienkurs heute leicht nach – dies ist darauf zurückzuführen, dass einige Beobachter mit etwas schwächeren als den bisher erwarteten Ergebnissen rechnen.“ Dies ist sicherlich die plausibelste Erklärung, zumindest für die breite Öffentlichkeit. Und nun Möglichkeit Nummer 2: „In der Vergangenheit war häufig zu beobachten, dass die Aktie XY trotz guter Geschäftszahlen zunächst Kursverluste erlitt. Aufgrund dieser Tatsache verkaufen Anleger bereits im Vorfeld der Bekanntgabe die XYAktien, obwohl erwartet wird, dass die Ergebnisse auch in diesem Quartal wieder sehr gut ausgefallen sind.“ Das paradoxe an den beiden Versionen ist, dass einmal von schwächeren als den erwarteten und das andere Mal von besseren als den erwarteten Ergebnissen gesprochen wird – beide Versionen begründen allerdings die gleiche Kursbewegung nach unten. An dieser Stelle wird klar, dass allein die Erwartung oder gar die Erwartung für das Verhalten anderer eine immense Bedeutung erlangen kann – wie gut oder schlecht das absolute Niveau ist, kann dagegen ausgeblendet werden. Es geht häufig nur darum, welche Marktteilnehmer was erwarten und welche Konsequenzen daraus gezogen werden – dazu später mehr. Das Interessante an der beschriebenen Situation ist, dass die Kurse durch taktieren der Marktteilnehmer im Hintergrund entstehen und die Nachrichten nur in die entsprechenden Kurse hinein interpretiert werden müssen.

SENTIMENT

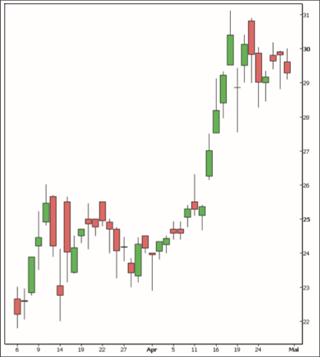

Eine klassische und immer wieder aufs Neue bestätigte Börsenweisheit ist folgende: „Die Hausse nährt die Hausse.“ Dazu gab es in der jüngeren Vergangenheit ein anschauliches Beispiel, welches in Bild 2 abgebildet ist. Die zunächst negative Nachricht zum BIP musste im Nachhinein umgedeutet werden, da die Aktienindizes weitere, zum Teil deutliche Kursgewinne verzeichneten. Dies verdeutlicht die Macht des Marktes. Scheinbar objektive Kriterien werden, wenn die Situation es erfordert, neu interpretiert.

Bild 2. S&P 500 – Rauf statt runter. Ein sehr anschauliches Beispiel. Am 31. Mai 2007 wurde bekannt gege- ben, dass das Wachstum der US-Wirtschaft im ersten Quartal deutlich nach unten revidiert wurde. Das Bruttoinlandsprodukt wuchs annualisiert um 0,6 Prozent, in der Erstschätzung war noch ein Anstieg von 1,3 Prozent ermittelt worden. Das Wachstum war das schwächste seit mehr als vier Jahren. Im vierten Quartal war die amerikanische Wirtschaft noch um annualisiert 2,5 Prozent gewachsen. Die grundsätzlich negative Nachricht führte aber in der intakten Hausse zu weitern Kurssteigerungen des In- dex. Im Nachhinein wurde dann argumentiert, dass ein schwaches BIP die Investoren in freudiger Erwartung eventuell fallender Leitzinsen habe kaufen lassen – wäre der S&P 500 gefallen, hätte man dagegen auf die klar negativen Nachrichten zum BIP verwiesen.

Die grundsätzlich vorherrschende Stimmung am Gesamtmarkt oder bei speziellen Einzelwerten wird Sentiment genannt – ein gutes Sentiment kann durchaus dafür sorgen, dass gewisse „unpassende“ Nachrichten bei der Erklärung der Kursbewegungen außen vor bleiben. Besonders in Endphasen langfristiger Trends ist das Sentiment eines der wichtigsten Faktoren zur Einschätzung von Kursbewegungen. Dabei ist es wichtig, zwischen den Begriffen Erwartung und Sentiment zu unterscheiden. Ist das Sentiment sehr gut, so kann selbst eine nicht erfüllte Erwartung „verdaut werden“ – umgekehrt sollte es dagegen schwierig werden, da das Sentiment den Erwartungen eher über- als untergeordnet ist. Das schließt allerdings nicht aus, dass ein extremes Verfehlen einer Erwartung bei wichtigen Daten zum Kippen des Sentiments führen kann – diese Situation gibt dann häufig den Ausschlag für eine Trendwende der Kurse, das heißt an diesem Punkt machen die Nachrichten dann wieder die Kurse. Das Sentiment kann sich mitunter sehr weit von fundamental gerechtfertigten Niveaus entfernen, bis diese Situation eintritt (Bild 4).

Die allgemeine Stimmung kann auf einfache Art und Weise beurteilt werden, indem ein längerfristiger Chart betrachtet wird – die grundsätzliche Richtung gibt bereits erste Anhaltspunkte für das vorherrschende Sentiment im Markt. Detailliertere Analysen könnten beispielsweise Put-Call-Ratios liefern, oder Commitment Of Traders (COT)-Daten bei Futures-Kontrakten. Aber auch Instrumente der Technischen Analyse, wie beispielsweise der RSI, liefern Anhaltspunkte für das Sentiment des jeweiligen Marktes.

GOLDIGE STIMMUNG

Auch bei den Edelmetallen zeigte sich, dass Kurse durchaus den Ausschlag für Nachrichten geben können. So notierten Gold und Silber vor einiger Zeit wieder fester, obwohl die Notierungen der Energierohstoffe schwächer tendierten. In den Medien kursierte die Meldung, dass die chinesische Goldproduktion bald größer sein könnte als die von Südafrika – der Goldhandel ließ sich hiervon allerdings nicht beeindrucken. Wie so oft machten dagegen die Kurse die Nachrichten und so zogen Analysten als Erklärung für den Anstieg den schwachen US-Dollar sowie geopolitische Spannungen ins Feld. Wäre der Goldpreis aber gefallen, dann hätte wohl eher die Nachricht bezüglich der chinesischen Produktionsexpansion im Vordergrund gestanden. Letztlich kann daher auch bei Rohstoffen der vorherrschende Trend bzw. das Sentiment im Markt entscheidend sein – im beschriebenen Fall waren beide Faktoren positiv und dies ließ eher steigende als fallende Notierungen vermuten.

ÜBERGEORDNETES SYSTEM

Welche konkreten Auswirkungen dagegen Nachrichten haben, auf die Aktienkurse in der Vergangenheit sensibel reagierten, kann im Vorhinein kaum gesagt werden. Teilweise werden Meldungen, dass bestimmte Staaten kriegerische Aktivitäten planen oder gar verüben könnten, ohne jede Reaktion verarbeitet. Andererseits kann eine unbestätigte Nachricht zu einer angeblichen Kofferbombe in einer UBahn bereits kurzfristige Kursbewegungen auslösen. Eine allgemein gültige Einschätzung darüber, welche Meldung welche Kurswirkung hat, ist daher kaum zu treffen.

Das System Börse hat in diesen Situationen, in denen die Lage nicht objektiv oder nicht sofort objektiv einschätzbar ist, die Funktion des Signalgebers. Und dieser ultimative Signalgeber ist der Kurs. Das heißt, dass je nach Stärke und Richtung der Kursbewegung von Aktienindizes abgeschätzt werden kann, wie bedeutend ein Ereignis zu sein scheint. Die Kurse geben in diesem Zusammenhang vor, was wichtig ist und was nicht. So kann schnell eine eigentlich unbedeutende Nachricht als außerordentlich signifikant erachtet werden, wenn nur die Reaktionen an den Märkten entsprechend stark sind. Andererseits erscheint es plausibel, eine entsprechende Nachricht unter den Tisch zu kehren, wenn diese keinerlei Wirkungen auf die Kursentwicklung hatte.

Dadurch kann die Situation entstehen, dass wir die Kurse als übergeordnetes Informationsverarbeitungsprogramm betrachten. Der Markt preist alle verfügbaren Informationen „automatisch“ ein und erzeugt durch den entstehenden Kurs die beste Prognose der weiteren Entwicklung (Nachrichten machen Kurse). Dies impliziert natürlich auch eine nicht zu unterschätzende Gefahr, den Herdentrieb. Dieser entsteht, wenn der Kurs selbst als Information in die Kursbildung einfließt – eine irrationale Situation baut sich auf und es entsteht das Phänomen „Kurse machen Nachrichten“. Oder anders ausgedrückt, eine ausschließlich kursorientierte Wahrnehmung und ein lediglich darauf basierendes Handeln wird früher oder später zu Übertreibungen der Notierungen führen. Das blinde Vertrauen darauf, dass der Markt stets die richtige Einschätzung trifft, kann also nicht die dauerhafte Praxis sein.

Um noch weiter zu gehen, kann sogar die These aufgestellt werden, dass Nachrichten gezielt nach ihrer zu erwartenden Kursrelevanz eingeordnet werden. Dies kann dazu führen, dass wichtige Indikatoren zu lange nicht beachtet werden – man sieht zwar, dass sich eine gewisse Tendenz abzeichnet, weiß aber auch, dass andere Marktteilnehmer die jeweilige Nachricht kaum beachten. Daher werden bestimmte Nachrichten systematisch „unter den Tisch gekehrt“. Dieser Effekt verstärkt sich umso mehr, je weiter die Kurse sich in Trendphasen bewegen. Das wiederum begünstigt Übertreibungen in den Kursen und führt bei Erkennen der fundamental richtigen Einschätzung zu scharfen Gegenbewegungen.

Erfahrungen mit dem Broker WH SelfInvest:

„Habe mich schon ein wenig in die Plattform eingearbeitet und möchte Ihnen vorab schon einmal mitteilen, dass dies die beste Plattform ist die ich bisher bearbeiten durfte, herzlichen Glückwunsch zu diesem tollen Teil.” – Peter

„Die Handelsplattform ist einfach genial. Man findet sich sofort zurecht. Das Handelsangebot ist ebenfalls wirklich super. Der Support ist kompetent, freundlich und schnell. Ich könnte noch stundenlang weitere positive Faktoren aufzählen...“ – Christoph

„Die Anwendungen der Sentimentoren auf der Plattform sind einfach genial.“ – Manfred

DES RÄTSELS LÖSUNG: ANGEBOT UND NACHFRAGE

Im Grunde sollte jeder Marktteilnehmer genau wissen, warum die Kurse steigen oder fallen. Das Verhältnis von Angebot und Nachfrage entscheidet darüber, wie sich die Kurse entwickeln. Fragt man einen erfahrenen Händler, warum die Aktie ABC fällt, dann kommt die Antwort wie aus der Pistole geschossen: „Mehr Verkäufer als Käufer.“ Und genau das ist der Punkt. Es kann vorkommen, dass schlechte Neuigkeiten zwar grundsätzlich auch negativ interpretiert werden, doch das muss nicht unbedingt dazu führen, dass daraufhin auch eine Handlung stattfindet. Kurz gesagt, können negative Meldungen die Hoffnung wecken, dass sich die Lage wieder verbessern wird – analog können sehr gute Nachrichten die Angst vor überhöhten Erwartungen wecken. Wie bereits im Vorfeld erläutert, müssen bei den Nachrichten auch die entsprechenden Konsequenzen gezogen werden – geschieht dies nicht, so verhalten sich die Kurse nicht analog zur Nachricht – in der Folge erzeugen die Kurse dann andere, passende Nachrichten in den Medien, um eine Erklärung zu liefern.

Auch der umgekehrte Fall zu dem bereits erläuterten Phänomen „Sell on good News“ ist denkbar: „Buy on bad News“ ist zwar keine geläufige Phrase, kann aber mitunter auch beobachtet werden. Auch hier ist es nicht entscheidend, ob die Erwartung erfüllt, übertroffen oder verfehlt wurde – einzig die daraus resultierenden Handlungen, also die Aufgabe von Kauf- oder Verkauforders, ist relevant für potenzielle Kursbewegungen.

Natürlich haben Erwartungen einen hohen Stellenwert, was in diesem Artikel bereits erläutert wurde, doch ohne anschließende Verschiebung von Angebot und Nachfrage ergibt sich kein realer Effekt. Es ist aber durchaus möglich, dass trotz schlechter Zahlen, die zudem noch die Erwartungen verfehlen, plötzlich Kauforders aufgegeben werden und die Kurse infolge dessen ansteigen. Dies wäre erneut ein Fall für „Kurse machen Nachrichten“. Hier würde dann argumentiert, dass die Marktteilnehmer eine baldige Besserung der Geschäftsentwicklung erwarten. Bei Kursverlusten hätte man dagegen die miserablen Zahlen als Grund genannt.

Zusammenfassend gesagt, es kommt stets darauf an, in welcher Relation Angebot und Nachfrage zueinander stehen. Schlechte Nachrichten können leicht verpuffen, wenn die Marktteilnehmer im Kaufrausch sind und vice versa.

POSITIONIERUNGEN

Aufgrund der Bedeutung von Angebot und Nachfrage hängt eine potenzielle Kursbewegung davon ab, wie die verschiedenen Marktteilnehmer größenmäßig positioniert sind. Werden zum Beispiel Verkauforders von großen Fonds initiiert, so wird die folgende Korrekturbewegung deutlich stärker ausfallen, als wenn Tante Emma ihre Altersvorsorge liquidiert. Dies weitet sich auch auf die Technische Analyse von Charts aus: Es hängt nicht davon ab, wie ausgefeilt das Signal eines bestimmten Instruments ist, wenn es darum geht, eine Position einzugehen. Allein die Tatsache, dass große Marktteilnehmer die erwartete Aktion infolge eines Signals auch ausführen, ist relevant für die Position und entscheidet letztlich über Gewinn oder Verlust.

SHORT SQUEEZE

Eine besondere Stellung nehmen in diesem Zusammenhang Handlungen ein, die nicht freiwillig erfolgen. Eine Zwangssituation kann beispielsweise einen Short Squeeze auslösen – dieses Beispiel soll im Folgenden genauer erläutert werden.

Bei einer bestimmten Aktie gebe es eine hohe Anzahl an ShortPositionen, die von sehr wenigen oder gar nur einem größeren Marktteilnehmer gehalten werden. Die Aktie steigt nun sukzessive an, ohne dass es direkte Neuigkeiten gibt – der Anstieg ist durch die allgemeine Angebots- und Nachfragesituation begründet. Wir nehmen nun weiter an, dass der angesprochene Investor auf seiner Meinung beharrt und sogar weitere Aktien leer verkauft – dies tut er bis hin zu seiner maximal möglichen Handlungsgrenze.

Steigt die Aktie nun dennoch weiter an, so muss der Investor an einer bestimmten Stelle seine Position auflösen – tut er dies nicht, so kann er dazu gezwungen werden, wenn er beispielsweise die geliehenen Aktien zurückgeben und diese daher mit Verlust am Markt kaufen muss. Und zwar alle auf einmal. Handelt es sich bei der Short-Position um eine – im Vergleich zur Marktkapitalisierung des jeweiligen Unternehmens – signifikant große Position, so entsteht aufgrund des plötzlichen Nachfrageüberhangs eine extrem dynamische Kurssteigerung.

Bild 3. Die Hausse nährt die Hausse. Aufgereiht wie an einer Schnur hangelten sich die Kurse des S&P 500 nach oben. Mit fortschreitender Dauer des Trends werden negative Nachrichten zunehmend positiv interpretiert – Kurse machen hier die Nachrichten.

Die Bezeichnung dieser Situation, Short Squeeze, ist daher auf eine Sondersituation zurückzuführen, die in der Regel nichts mit Neuigkeiten zu tun hat. Im Einzelfall kann es zwar durchaus sein; dass die anfängliche Kurssteigerung nachrichteninduziert ist, der Ausbruch der Kurse nach oben ist aber Folge der Short-Eindeckungen. Dennoch gibt es bei derartigen Kursbewegungen eine Nachfrage nach Neuigkeiten seitens vieler Marktbeobachter. Der Grund hierfür ist, dass es vielen unrealistisch erscheint, wenn eine Aktie ohne Meldungen um 20 Prozent oder mehr ansteigt – große Sprünge fallen eben auf. Oftmals werden dann Marktgerüchte als Erklärung herangezogen, um dem Publikum eine passable Meldung zu liefern.

Bild 4. Kurse machen Nachrichten – Chart des DAX. An die Börsennachrichten können sich viele Anleger sicher noch erinnern: Von „Die Aktien der Technologieunternehmen können anhand klassischer Bewertungsmethoden nicht richtig eingeschätzt werden“ bis hin zu „1000 Prozent mit Aktien – kaufen Sie jetzt!“ war alles dabei. Interessant erschien es dabei vor allem, dass sogar anerkannte Multiples wie beispielsweise das Kurs/Gewinn-Verhältnis (KGV ) für nichtig erklärt wurden, um die ex- orbitanten Kurssteigerungen zu rechtfertigen. Solange die Kurse es for- derten, wurden immer neue Nachrichten ge- oder sogar erfunden, um Erklärungen zu liefern. Nur drei Jahre nach den Hochs war die Stimmung dagegen am Boden. Eigentlich hätten die Nachrichten gut sein müssen: „DAX-Aktie unter Buchwert“, diese Meldung hätte im Jahr 2000 ein Kursfeuerwerk bei dem entsprechenden Wert ausgelöst. Doch nach drei Jahren mit immer fallenden Kursen mussten die Nachrichten pessimistisch sein – anders ließ sich die Situation nicht erklären.

KURZFRISTIG VERSUS LANGFRISTIG

Ob Märkte fundamental richtig auf Wirtschaftsdaten reagieren oder ob die Nachrichten nur Interpretation der Kursbewegungen sind, ist zudem sehr stark vom betrachteten Zeithorizont abhängig. Mit an Sicherheit grenzender Wahrscheinlichkeit werden Wirtschaftsdaten hin und wieder zunächst falsch interpretiert.

Ein anschauliches Beispiel sind Zinsentscheidungen. So kommt es immer wieder vor, dass der Markt nach einer Meldung zu den Leitzinsen in die entsprechend der Nachricht unerwartete Richtung läuft. Dahinter steht erneut das Problem des Betrachtungswinkels. Werden die Leitzinsen erhöht, so ist eine wachsende Wirtschaft als positives Argument zu nennen. Die mit dem Wachstum einher gehende Preissteigerung soll durch höhere Zinsen begrenzt werden um die Wirtschaft nicht zu überhitzen, was aber wiederum negativ ist. Bei Zinssenkungen dagegen flacht das Wachstum ab und es sind konjunkturelle Dellen zu befürchten, allerdings können Aktien meist kurzfristig von Zinssenkungen profitieren. Wird nun eine bestimmte Zinsentscheidung getroffen, so ist nie völlig klar, ob dies positiv oder negativ interpretiert wird.

Beide Möglichkeiten sind plausibel. Erst wenn die Kurse eine klare Marktmeinung zu den Neuigkeiten widerspiegeln, legen sich die Berichterstatter auf die jeweilige Variante fest. Daraus folgt, dass die Begründung der Kursbewegung im Nachhinein stets plausibel sein wird – hinterher ist man bekanntlich immer schlauer.

Langfristig ist dagegen eine Orientierung der Kurse an den wichtigen Nachrichten, beispielsweise an denen zum Wirtschaftswachstum, gegeben.

AKTIENKURSE ALS KONJUNKTURINDIKATOR

Diese uralte Börsenweisheit hat auch aktuell nichts an Aussagekraft verloren. Es kann nicht geleugnet werden, dass die Entwicklung der großen Aktienindizes eine klare Tendenz für die weitere Entwicklung der Realwirtschaft vorgibt. Unter Marktbeobachtern wird oftmals von einer so genannten „Vorlaufzeit“ von etwa sechs Monaten gesprochen. Die grundlegende These für diese Aussage ist das Verständnis der Börse als übergeordnetes System, welches in diesem Artikel bereits beschrieben wurde.

Schon seit vielen Jahren gibt es Stimmen, die sagen, dass die Börsen die wirtschaftliche Entwicklung vorwegnehmen – so auch im Jahr 2004, als mit den steigenden Kursen von einigen Beobachtern die lang ersehnte deutliche Erholung angekündigt wurde. Denn Aktienkurse steigen nicht grundlos an, zumindest nicht, nachdem es jahrelang abwärts ging. Und betrachtet man den starken Anstieg der großen Aktienindizes weltweit bis Anfang Juni dieses Jahres, so ist zu vermuten, dass sich die Lage weiter aufhellen wird. Eine langfristige Aufwärtsbewegung wie die seit 2003 anhaltende gibt zudem Sicherheit, dass sich die Kurssteigerungen auf fundamentaler Basis rechtfertigen lassen – die regelmäßige Überprüfung dieser Basis kann vor unüberlegtem Handeln schützen, wenn die Bäume wieder einmal in den Himmel zu wachsen scheinen.

ÜBERTREIBUNGEN

Zum Abschluss dieses Artikels soll noch kurz dargestellt werden, in welch extremen Regionen Kursbewegungen verlaufen können, bevor diese auf fundamental sinnvolle Niveaus zurückgeführt werden. Die Jahre 2000 und 2003 (siehe Bild 4) stellen Paradebeispiele für Kursextreme dar und zeigen anschaulich, in welchem Ausmaß die Kurse entsprechende Nachrichten regelrecht „produzieren“ können.

Angenommen, Kurse könnten keine Nachrichten erzeugen, so wären die Notierungen des Nemax50 niemals erreicht worden. Erst euphorische Kommentare und scheinbar endlos steigende Kurse führten dazu, dass auch der letzte Privatanleger aufsprang – das hatte absolut nichts mit fundamentalen Nachrichten zu tun. Es ging hoch und höher und gleichzeitig wurden die Nachrichten besser und besser. Am Ende war jeder, der nicht investiert, schon ein misstrauischer „Old-Economist“ gewesen. „Was, noch nicht dabei? Es geht doch nur noch nach oben!“ – diese nicht ganz stichhaltigen Argumente trieben beinahe jeden in den Markt. 2003 dagegen, bei fundamentaler Unterbewertung vieler Aktien, wollte niemand etwas davon hören. Die Stimmung war absolut am Boden, Resignation und Pessimismus hingen wie eine schwarze Gewitterwolke über den Kursen. Auch diese extreme Bewegung nach unten kann nicht durch Nachrichten erklärt werden – eine Übertreibung aufgrund einer sich selbst tragenden und verstärkenden Abwärtsbewegung war Realität geworden. Erinnern Sie sich an diese Jahre? Erinnern – bzw. nicht vergessen – hilft oft viel an den Börsen. Es hat jeder den endgültigen und sehr baldigen Zusammenbruch der deutschen Wirtschaft direkt vor Augen gehabt, das Sentiment war auf dem absoluten Nullpunkt angelangt. Für die Zukunft kann man daher nur hoffen, dass nicht alle Erinnerungen verblassen und dass sich Marktteilnehmer zumindest einen Moment lang nach rationalen Gründen für ihr Handeln fragen – das nächste Mal, wenn Kurse die Nachrichten machen. Und diese Zeit wird kommen, mit Sicherheit.

FAZIT

Nachrichten sind wichtig und notwendig, um eine fundamental richtige Bewertung zu gewährleisten – langfristig muss es daher grundsätzlich so sein, dass sich die Kurse an den entsprechenden Nachrichten orientieren, eine unbegrenzt lange Abkopplung kann es nicht geben. Dies schließt aber nicht aus, dass sich die Kausalität kurz- bis mittelfristig umkehrt. Im kurzfristigen Bereich kann dies bei zunächst unerwarteten Marktbewegungen auftreten, die erklärt werden wollen. Mittelfristig ist es besonders in den emotionsgetriebenen Endphasen langjähriger Trends der Fall, dass die Nachrichten Folge des Kurses sind. Trader müssen daher vor allem auf Erwartungshaltungen und das Sentiment achten, um aussichtsreiche Positionen eröffnen zu können. Denn das, was am Ende des Tages abgerechnet wird, sind nicht die Nachrichten, sondern Kursgewinne und – verluste. Kommentatoren sind auch nur Menschen und wir können uns weiterhin darauf verlassen, dass mit Sicherheit jede Kursbewegung eine adäquate Erklärung finden wird. Zumindest offiziell.

Marko Gränitz

Marko Gränitz studiert Betriebswirtschaft mit den Spezialisierungen Investment Banking und Controlling. Seit 2003 betreibt er Positionstrading mit seinem Privatkonto. Quelle: Traders' Mag.