Testen Sie die kostenlose real-time Demo NanoTrader Full.

Sie sind hier

Der richtige Exit

Dieser Artikel zeigt den richtigen Umgang mit Ausstiegen in Ver- bindung mit einem einfachen Handelssystem. Das dazu verwendete System ist ein robuster Trendfolger, der so oder in ähnlicher Form in vielen Handelsplattformen verfügbar ist, so dass die hier gezeigten Techniken vom Leser nachvollzogen werden können.

Die Industrie hält heute vielfältige Möglichkeiten bereit, sich intensiv mit der Materie des Trading zu beschäftigen. Zahlreiche Softwareprodukte erleichtern dabei dem engagierten Trader den Einstieg in das Thema. Häufig wird jedoch das Hauptaugenmerk auf die Technische Analyse und damit den Einstieg in eine Position gelegt. Die Ausstiege werden in der Regel eher stiefmütterlich behandelt. Wer schon länger dabei ist, beginnt aber zu verstehen, dass die Einstiege durchaus nicht so wichtig sind, wie das zu Anfang noch schien.

Weitaus wichtiger sind die Ausstiege, denn mit ihnen werden mehrere Parameter bestimmt, zum Beispiel ob überhaupt Gewinn erwirtschaftet wird oder die Position im schlechtesten Fall im Minus endet, wie viel Gewinn erwirtschaftet wird oder wie viel Verlust erwirtschaftet wird, welche Positionen miteinander korrelieren und wie lange diese im momentanen Szenario noch gehalten werden dürfen, Gewinn/Zeit-Korrelationen usw.

Hat ein Trader sich also intensiv mit den Ausstiegen beschäftigt und versteht er deren Bedeutung im Hinblick auf Kontrolle im Konto, so ist der erste wichtige Schritt getan, kontinuierlich Gewinne zu erwirtschaften und zu steigern. Wir beschäftigen uns daher zunächst mit den einzelnen Parametern, die durch den richtigen Ausstieg gesteuert werden können, und setzen einige dieser Parameter später in einem einfachen Handelssystem ein.

GEWINN/VERLUST

Bild 1 zeigt einen normalen Tradingtag am 03.01.07 in der Aktie AMLN (Amylin Pharmaceuticals Inc., gelistet an der NASDAQ). Das blaue Dreieck zeigt den Einstieg long gegen etwa 16:15 Uhr MEZ, also etwa 10:15 EST (New Yorker Zeit). Da der Trader an diesem Punkt long gegangen ist, also auf steigende Kurse gesetzt hat, ergibt sich in der Folge durch den stetig stei genden Kurs der maximal erreichbare Gewinn etwa gegen 17:20 Uhr MEZ, also gut eine Stunde nach Eröffnung der Position. Der Kurs der Aktie bleibt auch über die nächsten Stunden noch im Gewinnbereich, bis kurz nach 20:00 Uhr MEZ ein starker Kursverfall eintritt. In der dann folgenden Stunde kann die Position nur noch mit Verlust glattgestellt werden. Das hier aufgeführte Szenario zeigt eindrucksvoll die Bedeutung der Parametersteuerung eines Handelskontos. Die hier gehandelte Aktie kann vom Trader sowohl im Plus als auch im Minus wieder glattgestellt werden. Der Gewinn bzw. der Verlust ist in diesem Fall lediglich vom Zeitpunkt des Ausstiegs abhängig, nicht aber vom Einstieg. Der Ausstiegszeitpunkt ist demnach vom Trader aktiv zu wählen und darf nicht dem Zufall überlassen werden. Es lässt sich weiterhin sagen, dass dem Einstieg bei der Betrachtung des hier dargestellten Szenarios eine nur sehr geringe Bedeutung zukommt. Er ist zu vernachlässigen und hat nur einen sehr geringen Einfluss auf einen erfolgreichen Ausgang. Die folgende Betrachtung verdeutlicht diesen Umstand. Angenommen, wir beobachten zwei unabhängige Trader, die die beiden folgenden Szenarien handeln. Der erste Trader hat sich mit seiner Analyse für einen Einstieg auf der Longseite entschieden und spekuliert mit der Eröffnung der Position folglich auf steigende Kurse.

Bild 1. Ein ganz normaler Tag.

Ersteigt, wie auf Bild 1 in unserem obigen Beispiel zu sehen ist, um etwa 16:15 Uhr MEZ long ein. Der zweite Trader handelt in Richtung des Haupttrends, steigt aber erst nach einem Retracement (einem Rücksetzer im Kurs) ein. Dieser Trader eröffnet also um etwa 16:15 Uhr MEZ seine Position short, er spekuliert demnach auf fallende Kurse. Beide Trader haben in diesem Szenario einen gemeinsamen Punkt benutzt, den Zeitpunkt des Einstiegs. Beide haben die Situation jedoch unterschiedlich analysiert und sind zu völlig anderen Ergebnissen gelangt. Aber beide Trader haben eine Position in diesem Wert eröffnet, der eine long, der andere short. Wie aus Bild 1 leicht ersichtlich ist, können beide Trader jedoch die von ihnen gewählte Situation mit Kursgewinnen abschließen. Der Trader, der auf steigende Kurse gesetzt hat, hat für die Glattstellung der Position im Gewinn einen Zeitraum von knapp dreieinhalb Stunden bis etwa 20:00 Uhr MEZ zur Verfügung.

Der andere Trader hingegen findet sich unmittelbar nach Eröffnung seiner Position zunächst im Verlust wieder, kann demnach nicht unmittelbar im Gewinn schließen, sondern muss dafür bis etwa 20:00 Uhr MEZ warten. Dann jedoch ist er in der Lage, die Position seinerseits im Gewinn glattzustellen.

Das soeben dargestellte Szenario zeigt unmissverständlich, dass dem Einstieg nicht nur eine recht geringe Bedeutung während des Handels zugemessen werden kann, sondern dass er völlig zufällig wählbar ist. Unabhängig davon, wie um 16:15 Uhr MEZ der Einstieg gewählt wird, ob auf steigende oder auf fallende Kurse, beide Einstiege führen zum richtigen Zeitpunkt des Ausstiegs zum Gewinn. Es ist demnach völlig unerheblich, ob der jeweilige Trader long oder short in den Markt einsteigt. Dieses Ergebnis ist nur dann überraschend, wenn im Vorfeld die Annahme getroffen wird, der Einstieg sei unmittelbar mit dem Ausgang eines Trades verbunden. Für unser Handelssystem ist diese Erkenntnis von enormer Bedeutung, da sie unser Stoppsystem erheblich beeinflusst.

„Das Webinar gestern war sehr gut.” – Matthias

„Für mich und einige Sitznachbarn der beste Vortrag, den wir in Bezug auf Handelssysteme, Indikatoren usw. bisher gehört hatten.” – Wilfried

„Die Themen waren inhaltlich sehr interessant, alle Vortragenden sehr kompetent und ich habe für mich viel Lehrreiches mitgenommen.” – Ewald

„Kompliment, klasse Seminar, sehr verständlich und didaktisch top! ” – M.U.

Was aber verändert sich durch die Entscheidung für einen Trade auf steigende oder fallende Kurse? Was kann der Trader mit seiner Analyse erreichen? Die Fragen sind leicht zu beantworten, es verändert sich immer nur die Trefferwahrscheinlichkeit, das heißt die Anzahl der Versuche, beim ersten Einstieg in einen Wert sofort auf der richtigen Seite zu liegen, erhöht oder verringert sich. Es muss aber klar gesagt werden, dass ein Trader mit einer hohen Trefferwahrscheinlichkeit alleine keinen Gewinn erzielt, es kommt vielmehr auf den Ausstieg an, wie obiges Beispiel eindrucksvoll beweist, denn beide Trader liegen während unterschiedlicher Zeiträume richtig, allerdings hat der Shorttrader eine geringere Ersttrefferwahrscheinlichkeit, da sein Trade sofort nach der Eröffnung zunächst gegen ihn läuft.

Diese Erkenntnis führt im schlechtesten Falle dazu, dass die Einstiegsanalyse ad absurdum geführt wird, im besten Falle jedoch dazu dass der Aufwand für die Einstiegsanalyse erheblich verringert werden kann.

Andere Parameter sind deutlich wichtiger. Wird der Trader betrachtet, der auf steigende Kurse spekuliert, so befindet er sich direkt nach der Eröffnung der Position im Gewinn. Er ist somit in der Lage, seinen Gewinn relativ schnell zu realisieren. Der andere Trader hingegen befindet sich sofort nach der Öffnung der Position im Verlust und benötigt daher einen Stopp, der seinen Verlust minimiert. Zum richtigen Umgang mit Stopps kommen wir weiter unten noch, hier lässt sich zunächst einmal feststellen, dass ein zu eng gesetzter Stopp den Trader sofort aus der Position ausstoppt, während ein Stopp, der der Position genügend Luft gibt, den Trader später im Trade befähigt, einen Gewinn zu realisieren. Ein erheblicher Unterschied zwischen den beiden Tradern ist daher die Notwendigkeit, überhaupt einen Stopp nutzen zu müssen. Es zeigt sich, dass die Auswahl dieses Stopps sehr viel mehr Arbeitsaufwand benötigt, als es für den Einstieg in die Position notwendig ist.

Leider zeigt sich in der Realität und bei der täglichen Arbeit mit Tradern immer wieder, dass der Aufwand, der für die Einstiegsanalyse betrieben wird, im umgekehrten Verhältnis zum Ergebnis steht. Für den Einstieg werden mitunter komplexe Konstrukte herangezogen, deren Entwicklung und Berechnung durchaus längere Zeit in Anspruch nehmen kann, während für die Definition des korrekten Stopps häufig ein Einzeiler benutzt wird, der den Stopp in eine prozentuale Abhängigkeit zum eingesetzten Kapital, dem Risiko oder dem Gesamtkapital setzt. Dabei müsste es umgekehrt richtig sein.

Eine einfache Maßnahme, die jeder Trader schnell durchführen kann, zeigt, wo die Fehler liegen. Messen Sie einfach die Zeit, die Sie für die Entwicklung und Erstellung der Einstiegsregeln Ihres Handelssystems aufwenden. Sehen Sie sich dann Bild 2 an.

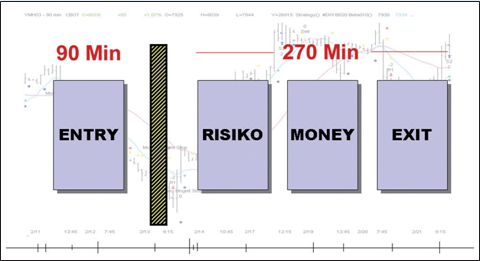

Bild 2. Die Systemmodule.

In Bild 2 ist der Entry von den übrigen Blöcken eines Handelssystems durch eine Art „Firewall“ getrennt. Dies soll demonstrieren, dass der Entryblock keinen Zusammenhang zu den für die Gewinnerzielung wichtigen Blöcken Risiko-, Money-, und Gewinnmanagement hat.

In diesem Beispiel hat die Entwicklung der Entryregeln etwa 90 Minuten gedauert. Um ein stabiles System aufzubauen, wird die dreifache Zeit benötigt, damit die Logiken der anderen drei Blöcke adäquat gestaltet werden können. Während also die Entwicklung der Entrylogik etwa eineinhalb Stunden gedauert hat, braucht man für die Stabilisierung und Absicherung des Systems fast viereinhalb Stunden.

Hier zeigt sich sofort, dass der Zeitaufwand für die Entwicklung der wichtigen Teile eines Handelssystems wesentlich höher ist als allgemein angenommen. In der täglichen Arbeit mit verschiedenen Tradern zeigt sich dann auch häufig dieser Fehler. Trader entwickeln ihre Entrystrategien vielfach über mehrere Tage, Wochen, sogar Monate hinweg, unternehmen dabei manchmal die unglaublichsten Ausflüge in komplizierteste mathematische Verwicklungen, verwenden für die Stopps und das Risikomanagement dann aber am Ende häufig nur fünf Minuten. Dabei wird vielfach mit sehr einfachen Regeln wie zum Beispiel der Ein-Prozent-Regel gearbeitet.

DER TRUGSCHLUSS DER EIN-PROZENT-REGEL

Immer wieder zu sehen sind Risiko-Management-Systeme, die zwar Stopp-Loss-Punkte setzen, diese aber nach einfachsten Regeln generieren. Häufig finden sich Systeme, bei denen die Entrylogik auf Technischer Analyse beruht und die in der Folge dann diese Technische Analyse auch für die Exitregeln konsequent weiterverfolgen. Bei diesen Systemen werden die Stopps durch eine Umkehr der Entrylogik erreicht. Ein solches System wird in Bild 3 dargestellt. Im Bild ist der Entrypunkt durch die Kreuzung der beiden Gleitenden Durchschnitte definiert. Die so eröffnete Position auf steigende Kurse wird long gehalten bis die beiden Durchschnitte sich am oberen Ende wieder kreuzen. Dann wird die Position geschlossen. In einigen Fällen wird ein solches System als „Stopp and Reversal“ (SAR)-System genutzt, das bedeutet, die Position wird nach Erreichen des Stopp-Punktes von long auf short gedreht. Ein solches System hat den Vorteil, dass es ständig im Markt ist, es hat aber auch den Nachteil, dass die Position in Seitwärtsmärkten häufig gedreht werden muss und somit in dieser Phase erhebliche Verluste erzeugen kann.

Bild 3. Umkehr der Entrylogik.

Alternativ zum gleichen Indikator wird manchmal auch für den Stopp ein anderer Indikator verwendet. Da kann es dann vorkommen, dass der Einstieg durch einen Gleitenden Durchschnitt ausgelöst wird, der Ausstieg aber durch die relative Stärke, Parabolic oder einen sonstigen Indikator definiert wird. All diesen einfachen Möglichkeiten fehlt jedoch ein wichtiger Bestandteil, die Korrelation zum Handelskonto nämlich. Vielfach sieht man auch Systeme, bei denen ein bestimmter Prozentsatz des verfügbaren Kapitals als Stopp-Loss-Punkt eingesetzt wird. In der klassischen Literatur variieren verbreitete Versionen zwischen 0,5 Prozent und 1,5 Prozent. Während ein solches System eine Verlustminimierung sicherlich möglich macht, wird es ein Konto mit geringer Trefferwahrscheinlichkeit oder schlechten Positionsizingalgorithmen gegen Null tendieren lassen. Das Konto wird langfristig in jedem Falle verlieren.

Der Grund dafür ist an einem Beispiel einfach nachvollziehbar. Nehmen wir an, unser Konto ist mit $30 000 kapitalisiert und wir setzen als Stopp-Loss 1 Prozent des verfügbaren Kapitals ein. Mit dieser Einstellung würde eine Position demnach ausgestoppt, wenn das Konto $300 im Minus liegt. Der Stopp-Loss würde greifen.

Nehmen wir weiter an, wir handeln eine Aktie, die derzeit einen Kurswert von $65 besitzt und deren Volatilität, also Bewegungsspanne, bei $3,50 pro Tag liegt. Wenn wir von dieser Aktie 100 Stück handeln und sich die Aktie in der Folge um ihre Volatilität, also um $3,50, gegen uns bewegt, dann heißt das in der Konsequenz, dass wir einen Gesamtverlust von $350 hinnehmen müssten. Da wir als Grenze im Konto jedoch nur $300 akzeptieren können, wäre der so entstandene Verlust zu hoch und die Aktie würde ausgestoppt. Für uns ist dieses Szenario besonders dann sehr unvorteilhaft, wenn der Kurs der Aktie gleich nach der Glattstellung der Position wieder ansteigen würde. In diesem Fall wäre unsere Positionen ausgestoppt, das heißt die Marktteilnahme wäre nicht mehr gesichert und wir müssten einen realisierten Verlust auf dem Handelskonto verbuchen.

Dieses Beispiel zeigt deutlich, dass es keinen Sinn macht, einen vom Kapital abhängigen, prozentualen Stopp einzusetzen, wenn die Volatilität der einzelnen Wertpapiere nicht berücksichtigt wird und der Stopp innerhalb der Volatilität des jeweils gehandelten Wertpapiers liegt.

Eine erhebliche Verbesserung würde sich jedoch schon durch eine einfache Veränderung ergeben. Statt den prozentualen Wert auf das Gesamtkonto anzuwenden, wird er nur auf das eingesetzte Kapital angewendet, solange dieses entweder gleich oder kleiner dem Hebel 1 ist. Im Aktienbereich ergibt sich so durch eine relativ einfache Änderung eine erhebliche Verbesserung. Für automatisch gehebelte Produkte wie Futures oder CFDs gilt diese einfache Regel allerdings nicht, da hier der in der Position schon vorhandene Hebel berücksichtigt werden müssen.

„Habe mich schon ein wenig in die Plattform eingearbeitet und möchte Ihnen vorab schon einmal mitteilen, dass dies die beste Plattform ist die ich bisher bearbeiten durfte, herzlichen Glückwunsch zu diesem tollen Teil.” – Peter

„Die Handelsplattform ist einfach genial. Man findet sich sofort zurecht. Das Handelsangebot ist ebenfalls wirklich super. Der Support ist kompetent, freundlich und schnell. Ich könnte noch stundenlang weitere positive Faktoren aufzählen, möchte es hiermit aber belassen. Sie sind echt klasse! Bitte machen Sie weiter so.“ – Christoph

„Die Anwendungen der Sentimentoren auf der Plattform sind einfach genial.“ – Manfred

Fehlte bei unserem vorherigen Beispiel noch die Korrelation zum Handelskonto, so fehlt bei diesem Beispiel die Korrelation zur Volatilität des gehandelten Wertpapiers. Auch hier ist wieder eine schnelle Verbesserung möglich, indem diese Korrelation angewendet wird. Dazu bedient sich der Trader eines klassischen Indikators, des ATR (Average True Range) nämlich, der ihm eine grobe Vorstellung von der Volatilität des Wertpapiers gibt. Zwar können mit Hilfe der ATR ausgefeilte Stoppsysteme entwickelt werden, aber auch eine recht einfache Anwendung dieses Indikators reicht schon aus, um die eigene Performance deutlich zu verbessern. Dabei wird der anzuwendende Stopp schlicht außerhalb der ATR gesetzt. Zeigt also die ATR wie im Beispiel weiter oben $3.50, dann setzt der Trader den Stopp auf $3.70 oder noch besser auf $4.

Damit bleibt die Position in der Regel erhalten, da der Kurs der Aktie nicht mehr an den Stoppkurs herankommt, solange sich keine besonderen Marktgegebenheiten ereignen.

Für eine einfache, schnelle Information ist diese Methode geeignet, sie genügt aber nicht professionellen Ansprüchen. Bei uns hat sich daher eine andere Methode bewährt. Exemplarisch an einem Beispiel aus dem Aktienmarkt erklärt, kann sie auch auf andere Wertpapiermärkte angewendet werden.

Bei unserer Methode betrachten wir den Halbjahreschart einer Aktie, in diesem Fall Caterpillar (CAT) im Daily Modus, jede Kerze stellt also einen Tag dar. Uns interessieren dabei die drei grundsätzlichen Bewegungen im Wertpapierhandel, der Gap, die Seitwärtsbewegung und der Trend. Sehen wir uns zunächst den Gap in Bild 4 an. Wir betrachten drei Kerzen einer Bewegungsgruppe, hier die drei Kerzen im grünen Kasten. Uns interessiert das Hoch der Kerze vor dem Gap, weil es das höchste Hoch der drei Kerzen ist, und das Tief der zweiten Kerze, also der eigentlichen Gapkerze, weil dieses Tief das tiefste Tief der drei Kerzen zeigt. Wir notieren die Differenz zwischen Hoch und Tief, hier also zwischen $69,30 und $58,80. Die Differenz beträgt $10,50. Da wir jedoch nur den Schnitt haben wollen, teilen wir das Ergebnis durch drei und erhalten dann $10,50 : 3 = $3,50.

Der Schnitt der Gap Phase beträgt demnach $3,50. Dieses Ergebnis notieren wir.

Als nächsten Bereich sehen wir uns die Seitwärtsbewegung an. Aus diesem Bereich wählen wir drei wahllos herausgegriffene Tage. Welche Tage der Seitwärtsbewegung dies sind, ist dabei unerheblich, solange es drei zusammenhängende Tage sind. Hier im grünen Kasten zu sehen. Analog zu unserer vorherigen Betrachtung suchen wir wieder nach Hoch und Tief dieser drei Kerzen. In diesem Fall findet sich das Hoch in der zweiten Kerze mit etwa $62,30 und das Tief in der dritten Kerze mit etwa $60,30. Die Differenz beträgt $2 und das Ergebnis dividieren wir wieder durch drei, hier ergibt sich dann $0,66. Auch dieses Ergebnis notieren wir.

Als letzte Phase interessieren wir uns noch für einen Trend. Im Bild haben wir einen Trend auf der rechten Seite des Charts gefunden und ausgewählt. Das Tief findet sich in der zweiten Kerze der Auswahl mit etwa $65,70, das Hoch in der dritten Kerze mit etwa $67,50, die Differenz zwischen den beiden Werten beträgt $1,80. Auch diesen Wert dividieren wir wieder durch drei und erhalten als Ergebnis $0,6. Wir halten also fest:

- Gap = $3,50

- Seitwärts = $0,66

- Trend = $0,6

Nun addieren wir die drei gefundenen Durchschnittswerte und dividieren das Ergebnis noch einmal durch drei, da wir drei Marktphasen betrachtet haben, aber nur jeweils den Schnitt haben möchten. Es ergibt sich $3,50 + $0,66 + $0,6 = $4,86.

Dividiert durch drei ergibt das $4,86 : 3 = $1,62.

Das bedeutet nun, dass der historisch realistische Durchschnittswert von Caterpillar in den letzten sechs Monaten über alle möglicherweise vorkommenden Marktphasen hinweg etwa $1,62 beträgt. Damit kennen wir nun die realistische Durchschnittsvolatilität der Aktie und können den Stopp außerhalb dieser Volatilität setzen.

Der so gefundene Durchschnittswert gibt die tatsächliche, historische Volatilität der Aktie über den beobachteten Zeitraum wieder, wobei er etwas zur pessimistischen ( also sicheren) Seite tendiert, da auch die Gap-Phasen mit in die Berechnung einfließen, diese in der Realität aber wesentlich seltener vorkommen als die Seitwärts- oder Trendbewegungen. Der so gefundene Wert ist wesentlich realistischer als der durch die ATR angezeigte Wert, selbst wenn man diesem als Grundlage eine Sechsmonatsbetrachtung mit auf den Weg geben würde.

Wer hier noch exakter vorgehen möchte, der gewichtet die einzelnen Phasen gemäß ihres realen Vorkommens, wobei dann die Häufigkeiten bekannt sein müssen. Annäherungsweise kann von folgenden Werten ausgegangen werden.

- 80% Seitwärtsphase

- 17% Trend

- 3% Gap

GEWINNVOLATILITÄTEN

Vielfach wird in der klassischen Literatur mit so genannten „Targets“ gearbeitet, also Gewinnzielen, bei denen eine Position geschlossen wird, wenn dieses Ziel erreicht ist. Diese Vorgehensweise ist naturgemäß wenig effizient und steht dem Grundsatz „Gewinne laufen lassen“ vollständig entgegen. Viel zu häufig werden durch solche Gewinnziele in einem Konto genau die Positionen geschlossen, die den höchsten und manchmal auch den einzigen Gewinn im Konto erwirtschaften.

Bild 4. Drei Marktphasen.

Es ist hingegen nachvollziehbar, dass ein Trader irgendwann auf diese Problematik stößt und dann den Fehler begeht und Positionen im Gewinn zu schnell glattstellt, weil er den erzielten Gewinn sichern möchte. Viele kennen das nachfolgende Szenario. Der Stopp ist gesetzt und verspricht auch einen guten Gewinn, im Verlaufe des Trades wird er aber leider auch getroffen, die Position wird glattgestellt. Das alleine wäre nicht schlimm, denn der Stopp hat die Position ja im Gewinn geschlossen, leider beginnt der Markt in der Folge sich in die vorher eingenommene Richtung weiter zu bewegen, da der Trade aber schon geschlossen ist, wird kein weiterer Gewinn mehr erwirtschaftet. Die Folge ist immer der eigene Ärger über diesen „falsch“ gesetzten Stopp und das führt dann dazu, dass Sie in einem oder mehreren der nachfolgenden Trades diesen Stopp weiter wegsetzen, um länger in einem solchen Trade zu bleiben.

Es ist demnach nicht ganz einfach zu erkennen, wie weit der Stopp wirklich weggesetzt werden muss und woran das festgemacht werden kann. Welches Kriterium kann eingesetzt werden, um einen Stopp korrekt zu setzen? Die Lösung vieler Trader liegt darin, dass sie für ihren Stopp eine Unterstützungs- oder Widerstandszone suchen und den Stopp dann in der Nähe dieser Zone postieren. Während diese Vorgehensweise nicht völlig falsch ist (im Falle eines hohen, offenen Gewinnes im Konto lässt sie sich gut anwenden), so ist sie für die meisten Szenarien doch völlig kontraproduktiv. Da der Stopp in der Nähe einer Unterstützungs- oder Widerstandslinie künstlich auf dem Chart gesetzt wurde, hat er in der Regel keine Korrelation zum vorhandenen Gewinn oder der Bewegungsspanne der Aktie (hier ist sie wieder, die Korrelation zum vorhandenen Konto). Obwohl dem Trader eine gewisse Kontrolle suggeriert wird, ist dieser Stopp genauso künstlich, wie jeder andere Stopp, der durch das Bauchgefühl, emotionale Gründe oder eine andere, nicht mit dem Gewinn korrelierte Strategie erzeugt wird. Ein durch die Bewegung des Kontos oder des Gewinnes gefundener Stopp stimmt nur höchst selten mit einem Stopp in der Nähe einer Unterstützungs- oder Widerstandszone überein.

Verbesserung bringt hier wieder die Betrachtung der Volatilität. Sobald ein Gewinn die einfache Bewegungsspanne des Wertpapieres übersteigt, kann der Gewinnsicherungsstopp auf genau diese Zielmarke gesetzt werden, also auf : Kurs – (Vola * 1).

Ein so abgesicherter Gewinn hat eine deutliche höhere Chance, länger zu halten.

UMSETZUNG IN EINEM HANDELSSYSTEM

Nachdem wir uns nun eingehend theoretisch mit Risiko, den notwendigen Stopps und der Gewinnsicherung beschäftigt haben, wollen wir das Ganze in der Praxis anwenden und ein Handelssystem entwickeln, das alle Komponenten enthält. Dieses Handelssystem bildet eine solide Grundlage für weitere Experimente.

Bild 5 zeigt das System, die Entry und die Gewinnsicherungsstopps. Das ganze System wird angewendet auf Caterpillar (CAT), hier ist das zugrunde liegende Wertpapier aber austauschbar, es wurde also nicht CAT speziell ausgewählt, nur um einen Kursverlauf zu bekommen, der zum Text passt. Genauso gut hätten wir das System auch auf Coca Cola, Walmart, General Motors oder irgendeine andere Aktie aus dem DOW anwenden können. Oder wir hätten Aktien aus der NASDAQ gewählt.

Bild 5. Die Praxis.

Wir haben das System also auf CAT angewendet und dabei folgende Kriterien definiert. Der Einstieg in den Markt soll mit einem simplen Trendfolger realisiert werden, in unserem Fall durch ein System zweier einfacher Gleitender Durchschnitte. Die schwarze Durchschnittslinie ist ein einfacher Gleitender Durchschnitt (SMA = Simple Moving Average) mit dem Wert neun. Sie bildet demnach den Durchschnitt der letzten neun Tage.

Die grüne Linie ist ein einfacher Gleitender Durchschnitt mit dem Wert 30. Unser Einstiegspunkt ist klassisch der Kreuzungspunkt zwischen diesen beiden Linien. Kreuzt dabei die schwarze Linie die grüne Linie von unten nach oben, steigen wir long ein, kreuzt sie von oben nach unten, steigen wir short ein. Wir führen diese Aktion nur dann nicht aus, wenn wir aufgrund unseres Risiko- und Money-Managements noch in einer Position sind, aber schon ein neues Signal bekommen. Das ist auch schon alles, wir haben keine weiteren Überlegungen bezüglich des Entrys festgelegt. Wir sind also immer im Markt, auch in Seitwärtsphasen.

Damit haben wir unsere erste, weiter oben aufgestellte Regel befolgt und den Einstieg in den Markt simpel gehalten, dabei aber die Marktteilnahme gesichert.

Deutsches Kundeninstitut Brokervergleich:

„Gerne möchte ich Sie darüber informieren, dass WH SelfInvest im Gesamtergebnis mit 5 von 5 möglichen Sternen mit der BESTEN Note „sehr gut“ (1,3) abgeschnitten hat. Damit sind Sie CFD-Broker 2019. Herzlichen Glückwunsch!“

Dies sind die Ergebnisse von WH SelfInvest in den Unterkategorien:

- Handel: 5 von 5 Sterne, sehr gut.

- Handelsplattform: 5 von 5 Sterne, sehr gut.

- Mobiles Traden: 5 von 5 Sterne, sehr gut.

- Kundenservice: 5 von 5 Sterne, sehr gut.“

Testen Sie eine kostenlose Demo der NanoTrader Full Trading-Plattform

Nehmen Sie an kostenlosen Trading Webinaren und Seminaren mit Profi-Trader teil.

Als nächsten Punkt arbeiten wir jetzt das Risiko- und Money-Management ab und hier wird es schon komplexer. Wir definieren zu Anfang eines jeden Trades erst einmal die Stückzahl und halten auch diese simpel, indem wir jeweils einen 1 Lot Test des Marktes durchführen, also 100 Stück der Aktie zu Beginn eines Trades kaufen oder verkaufen.

Damit ergibt sich dann auch unser Risiko-Management zu Beginn. Wir wissen aus unserem Beispiel weiter oben, dass die Aktie eine historische Volatilität von etwa $ 1,62 hat. Das bedeutet für uns, dass wir den Stopp im ersten Trade auf diesen Betrag setzen müssen. Da wir 100 Stück verkaufen, kann unser Verlust im ersten Trade demnach $162 groß werden.

Dieser Wert wird erhöht, sobald sich der Gewinn um die zweifache Volatilität erhöht hat, er beträgt dann genau diese zweifache Volatilität, also $324. Weiter definieren wir, dass wir den Stopp auf Null nachziehen, sollte die Aktie einen Gewinn größer 0,5 Prozent erwirtschaftet. Bei $70 wären das dann $0,35 oder mit 100 Stück in der Position ein Gewinn von $35.

Jetzt müssen wir noch definieren, wann wir den Stopp von der Null in den Gewinn ziehen. Der Stopp wird nur in einem von zwei Fällen von der Null nachgezogen.

- Der Gewinn in der Aktie wird größer als zehn Prozent (das bedeutet dann, wir befinden uns in einem länger anhaltenden Trend) oder

- unser erster Trade hat einen Gewinn gebracht oder wir sind mit Nachfolgetrades in den Gewinn gekommen und dieser ist größer als die einfache Volatilität der Aktie, in diesem Fall also größer als $162.

Daraus resultiert, dass wir einen Trailing Stopp, also einen nachlaufenden Gewinnsicherungsstopp einsetzen, wenn eine der beiden oben definierten Regeln eintritt. Um auch diese Regel hier leicht nachvollziehbar zu machen und nicht künstlich zu komplizieren, ist unser Trailing Stopp ein Gewinnsicherungsstopp, der mit 20 Prozent hinter dem Kurs herläuft. Hat also die Aktie einen Gewinn von $3 erzielt, läuft der Stopp mit einem Abstand von $0,60 hinterher ($3 * 0,2).

Die Vergrößerung der Position im Gewinnfall wird hier nicht betrachtet, da auch sie dieses einfache Beispiel zu sehr komplizieren würde. Ausgerüstet mit diesem Regelwerk betrachten wir nun den Chart von Caterpillar und sehen uns die ausgelösten Trades an.

HANDELN DES SYSTEMS

Bild 5 zeigt uns alle Trades und die Gewinnsicherungsstopps. Es geht los mit einem Short Trade im August 2006. Der Verluststopp zu Beginn sitzt auf -$162, der Trade wird bei $71 short eingegangen. Bei dieser Betrachtung gehen wir übrigens nicht vom Idealfall aus, sondern eröffnen eine Position immer etwas schlechter, als es in der Realität möglich wäre, es geht hier also nicht darum, den exakten Wert am oberen oder unteren Ende einer Kerze zu finden, sondern darum, einen realistischen Einstieg zu finden.

Da dieser erste Trade relativ schnell in den Gewinn läuft, können wir den Stopp auf Null nachziehen und dort belassen. Wir handeln deshalb so, weil dies nach unserer obigen Definition unser erster Trade ist und wir hier zunächst Gewinn erzielen müssen, der Aktie also möglichst viel Luft geben sollten.

Mitte September fällt die Aktie dann jedoch unter $64 und weist somit einen Gewinn aus, der größer als 10 Prozent ist, damit lassen wir unseren Trailing Stopp mitlaufen, der dann auch Ende September mit $1,28 ($64 * 0,2) ausgelöst wird. Der Gewinn in diesem ersten Trade hat etwas über $600 gebracht und er zwingt uns, nun in den Nachfolgetrades jedes Mal den Verluststopp sofort auf Null zu setzen, sobald ein Gewinn erzeugt wird, und dann den Trailing Stopp mitlaufen zu lassen.

Der nächste Trade wird Anfang Oktober bei etwa $68 long eingegangen, läuft in der Spitze auf etwa $71, ist schnell abgesichert mit einem Stopp an der Nullgrenze und wird, nachdem er in den Gewinn gelaufen ist, mit dem Trailing Stopp abgesichert. Dieser löst dann auch vor dem großen Gap aus und die Position wird glattgestellt. Da sie in der Spitze um etwa $3 gelaufen ist, müsste der Stopp mit $0,60 nachlaufen und würde bei einem Gewinn von etwa $2,40 (oder $240 für die Gesamtposition von 100 Stück) ausgestoppt. Nehmen wir aber mal für alle Pessimisten an, dass dieser Trade mit Null endet, also keinen Gewinn erwirtschaftet hat, dann stünde unser Gesamtgewinn aus dem ersten Trade immer noch bei etwa $600. Der dritte Trade wird Ende November bei etwa $61 short eingegangen, läuft sofort in den Gewinn, erwirtschaftet in der Spitze einen Gewinn von etwa $2 und wird somit von unserem Trailing Stopp glattgestellt, der mit $0,40 hinterherläuft. Der Gewinn in diesem Trade beträgt etwa $160, die sich zu unserem bisherigen Stand hinzuaddieren, das Konto ist also bis hierher um $740 gestiegen. Der nächste Trade wird Ende Dezember bei etwa $61 short eingegangen und läuft nach einer kurzen Verlustphase in den Gewinn. Maximal erreicht diese Position einen Gewinn von etwa $3, es läuft also wieder ein Trailing Stopp mit $0,60 Abstand nach, der dann Mitte Januar ausgelöst wird. Der Gewinn beträgt etwa $240, unser Konto ist dann schon auf $980 angestiegen. Der nächste Trade des Systems wird Anfang Februar bei etwa $65 long eingegangen, läuft wieder um etwa $3 auf etwas über $68 und wird dann mit dem Trailing Stopp wieder mit einem Gewinn von etwa $240 glattgestellt, hier ist das Konto dann um $1220 gestiegen.

Dann gibt es noch einen Shorttrade im März, der aber keinen Gewinn bringt, sondern bei Null ausgestoppt wird, der Kontostand verändert sich demnach nicht.

Und der letzte Trade ist ein Longtrade, der Ende März eingegangen wird und bis dato noch geöffnet ist. Wir kennen noch nicht den genauen Ausgang dieses Trades, er ist aber bisher um etwa $8 von $67 auf $75 gestiegen, unser Trailing Stopp läuft also mit einem Abstand von $1,60 hinterher. Wir halten fest, dass unser Handelssystem bisher einen Gewinn von etwa $1220 erwirtschaftet hat, wobei wir hier sehr pessimistisch gemessen haben, die Position nicht vergrößert haben und den noch offenen Gewinn nicht eingerechnet haben. Dieses System hat aber eine relativ einfache Einstiegslogik und sichert den Gewinn erst mit einer klugen Steuerung von Risiko- und Money-Management.

FAZIT

Es hat sich im Verlaufe des Artikels gezeigt, dass die Aufmerksamkeit des Traders nicht bei der Entwicklung von Einstiegslogiken liegen sollte, die in einer großen Vielzahl am Markt verfügbar sind, sondern dass es sehr viel sinnvoller ist, sich mit den Ausstiegen zu beschäftigen. Die Zeit, die aufgebracht wird, um den Einstieg zu finden, sollte in etwa verdreifacht werden, um ein sinnvolles System von Risiko- und Money-Management aufzubauen. Es ist viel wichtiger, die Austiegslogik klug zu durchdenken und an den Kontostand anzupassen. Der Trader muss in jedem Fall eine Korrelation zwischen seinem Konto und den einzugehenden Trades herstellen.

Detlef Wormstall.

1996 begann Detlef Wormstall mit dem US-Aktien- und Futureshandel. In der Folge spezialisierte er sich auf Risiko- und Money-Management. Quelle: Traders Mag.