Testen Sie die kostenlose real-time Demo NanoTrader Full.

Sie sind hier

Traden mit Range Bars

Der Preis und dessen Darstellung ist die Grundlage der Technischen Analyse, weshalb Sie auch als visuelle Analyse bezeichnet wird. Um den Verlauf der Preisentwicklung eines Finanzinstruments darzustellen, existieren verschiedene Alternativen. Meist wird die Bewegung der Preise in einer bestimmten Zeiteinheit (z.B. 60 Minuten, 1 Tag,... ) erfasst und dann als einzelnes Element, z.B. als Balken oder Candlestick im Chart dargestellt.

So nutzen Sie Range Bars optimal

Wie sich Charts der Volatilität anpassen

Eine Vielzahl dieser Einzelelemente werden in einem Preis-/Zeitdiagramm zusammengefasst und zeigen die uns so vertrauten Kurscharts. Alternative Darstel lungsformen aggregieren eine bestimmte Anzahl von Preis feststellungen (z.B. 100-Tick-Chart) oder das Volumen dieser Trades (Equivolume Charts) in einem Chartelement.

in weiteres Konzept, welches bisher nur geringe Beach tung gefunden hat, ist die Aggregation von den Preisen in einem Chartelement, welche in einer bestimmten Preis spanne oder Range liegen. Dabei ist die Bewegung der Preise der entscheidende Faktor, um einem Trade die Chance zu geben profi tabel zu werden. Nur wenn sich die Preise bewe gen ist es möglich Gewinne zu erzielen (abgesehen von Optionsstrategien mit positiven Theta). Deshalb erscheint es auch sinnvoll, die Charts nach der Bewegung der Preise zu erstellen. Denn dies ist das einzige Kriterium, an dem der Erfolg des Handelns gemessen wird und damit der entschei dende Faktor für jeden Händler ist.

Dieses Konzept, eine bestimmte Schwankungsbreite der Preise in einem Bar zusammenzufassen, wurde im Jahre 1995 von dem brasilianischen Trader Vincente M. Nicollelis Jr entwickelt. Wie diese Range Charts erstellt werden und welche Vorteile und Veränderungen sich für den Trader ergeben, soll im Folgenden erläutert werden.

1. Konstruktion der Range Bars

Der brasilianische Trader Vincente M. Nicollels Jr war mehr als zehn Jahre als Broker und Trader in Sao Paolo tätig. Diese Märkte waren von starken Volatilitätsschwankungen geprägt. Um dieser Handelsumgebung gerecht zu werden, sah er den einzig Erfolg versprechenden Ansatz darin, den Faktor ‚Zeit’ aus seinen Charts zu verdrängen und sich ledig lich auf den Preis zu konzentrieren. Hieraus entstand die Dar stellungsform der Kursverläufe als ‚Range Bars’.

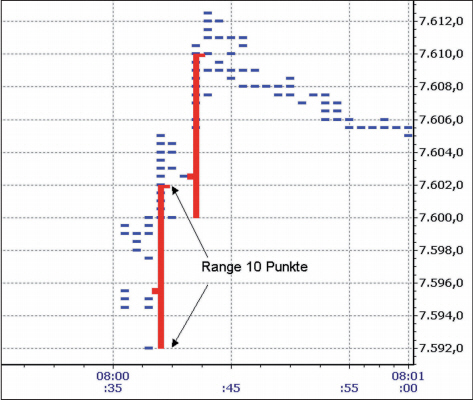

Bei Range Bars werden sämtliche Preisticks in einem Chartelement (z.B. Bar) zusammengefasst, die innerhalb einer bestimmten Preisspanne liegen. Am Beispiel des Dax Futures (31.08.2007, Dax-Future September 07) wird diese Preisspanne z.B. auf 10 Punkte festgelegt. Sämtliche nach einander eintreff enden Ticks werden dann solange in dem selben Bar zusammengefasst, bis die Diff erenz zwischen dem tiefsten Preistick und dem höchsten Preistick 10 Punkte beträgt. Sobald diese Range von 10 Punkten überschritten wird, wird ein neuer Bar gezeichnet. Hierbei ist es völlig egal, ob diese Spanne von 10 Punkten innerhalb einer Minute oder innerhalb einer Stunde oder gar innerhalb eines Tages überschritten wird. Die Zeit spielt keine Rolle.

Bild 1. Konstruktion der Range Bars am Beispiel des Dax-Futures. Die nacheinander eintreff enden Tickdaten werden so lange im selben Bar zusammengefasst, bis die defi nierte Range von 10 Punkten überschritten wird.

2. Eigenschaften der Range Bars

Diese Methodik gibt den Range Bar Charts sehr spezifi sche Charakteristika. Entscheidend für die Generierung neuer Bars ist folglich nicht mehr die Zeit, sondern die Preisbewegung. Dementsprechend werden in volatilen Marktphasen mehr Bars in dem Range Bar-Chart gezeichnet, als in Seitwärtspha sen mit geringer Schwankungsbreite der Preise.

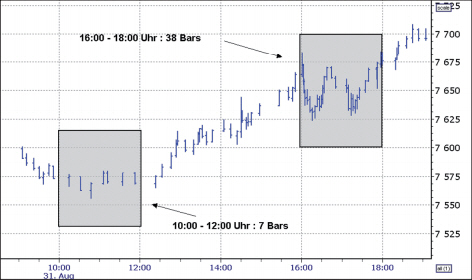

Dies wird in dem Chart des Dax-Futures vom 31.8.2007 deutlich. Zwischen 10 und 12 Uhr bewegten sich die Preise in einer engen Tradingrange zwischen 7555,50 und 7579,50. Während dieser Zeit wurden in dem Range Bar-Chart ledig lich sieben Bars generiert. Am selben Handelstag inner halb der Zeit 16-18 Uhr haben sich aufgrund der größeren Schwankungsintensität des Dax-Futures im Range Bar-Chart 38 Bars gebildet.

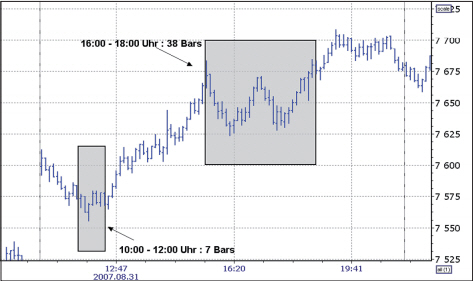

In der Darstellung in Bild 2 wurde die x-Achse des Charts, wie bei den zeitbasierten Charts üblich, mit stetigen Zeitin tervallen dargestellt. Dadurch, dass die Anzahl der Bars in einem bestimmten Zeitintervall variiert, sind die Abstände zwischen den einzelnen Bars nicht gleich. Deshalb wird bei Range Bar-Charts die x-Achse nicht als Zeitachse mit stetigen Intervallen dargestellt (die Zeitmarkierungen dienen hierbei lediglich zur Information), vielmehr wird auf die Zeitdimen sion verzichtet und der Chart wird durch die Anzahl der Bars und damit durch die Bewegung der Märkte gesteuert.

Bild 2. Dax-Future als Range Bar-Chart. Während eines Zeitraums von zwei Stunden wurde im Rangebarchart jeweils ein unterschiedliche Anzahl von Bars erzeugt.

Je stärker sich die Preise bewegen, desto mehr Bars wer den in einem Range Bar-Chart erzeugt. Dies hat sowohl Aus wirkungen für den diskretionären als auch für den systema tischen Trader.

3. Vergleich

Die Anzahl der Bars bei einem zeitbasierten Chart wird durch das Zeitintervall bestimmt. Je kürzer das gewählte Zeitinter vall (z.B. 5 Minuten), desto mehr Bars werden in einem Zeit raum (z.B. Handelstag) erzeugt. Bei den Range Bar-Charts wird dies durch die Größe der Range bestimmt (z. B. 10 Punkte). Je kleiner diese Range defi niert ist, desto mehr Bars werden erzeugt.

Im zeitbasierte Charts und Range Bar-Charts mitein ander vergleichen zu können muss im Untersuchungszeit raum die Anzahl der erzeugten Bars bei den beiden Charts in etwa übereinstimmen. Die Charts unterscheiden sich dann lediglich durch die Verteilung derselben Anzahl von Bars im Beobachtungszeitraum. Damit soll verhindert werden, dass z.B. ein hoch frequenter Range Bar-Chart mit einem länger fristigen zeitbasierten Chart verglichen wird.

Bild 3. Dax-Future als Range Bar-Chart Werden die Abstände zwischen den einzelnen Bars gleich groß eingezeichnet sieht der Chart ‚aufgeräumter‘ aus. Dies hat zur Folge, dass die Zeitintervalle zwischen den einzelnen Bars nicht mehr gleich groß sind.

3.1. Diskretionär

Das diskretionäre Trading beruht insbesondere auf der Inter pretation von Preis- und Indikatorenmustern. Bei dieser Form des Trading oder der Analyse sollen die Unterschiede am Beispiel des Handelsverlaufs des Dax-Futures (Septem ber-Kontrakt 2007) am 17. August aufgezeigt werden. In Bild 4 sind ein 5-Minuten-Chart und ein Range Bar-Chart mit einer Range von 18 Punkte dargestellt (blau). Die Anzahl der Bars ist nahezu identisch. Der 5-Minuten-Chart erzeugt 168 Bars, der Range Bar-Chart 162 Bars.

An diesem Handelstag sprang die Volatilität am Nach mittag deutlich an und hat den Dax-Future in eine dynamische Aufwärtsbewegung geführt. In der Abbildung sehen Sie zunächst, dass vor dieser Aufwärtsbewegung im Range Bar-Chart (oben) nur wenige Bars erzeugt wurden.

Bild 4. Range Bar-Chart und 5-Minutenchart im Vergleich Der Vergleich der Preisentwicklung des Dax-Futures am selben Handelstag zeigt die unterschiedliche Verteilung der Bars auf der Zeitachse.

Während der dynamischen Aufwärtsbewegung wurden im Range Bar-Chart deutlich mehr Bars ausgebildet, als beim 5-Minuten Chart. Die Struktur der Aufwärtsbewegung ab 14:15 bis 14:40 zeigt beim Range Bar-Chart deutlich mehr Details, die in der Analyse der Bewegungsstruktur dem dis kretionären Trader wichtige Informationen liefern. Diese kurzfristigen Preismuster erlauben daher die Analyse von Strukturen, die in einem zeitbasierten Chart nicht erkennbar sind.

entscheidungen treff en. Die spezifi schen Eigenschaften von Range Bar-Charts wirken sich auch auf systematische Han delsansätze aus. In ruhigen Marktphasen mit geringer Preis schwankung werden weniger Bars erzeugt und demzufolge agieren auch Handelssysteme seltener, da weniger neue, in Bars aggregierten Preisinformationen, in den Handels systemalgorithmus einfl ießen. Nimmt die Schwankungs breite des Marktes zu, werden mehr Bars gebildet und es ergeben sich mehr neue Informationsimpulse für das Handelssystem und die Wahrscheinlichkeit steigt, dass neue Trades generiert werden.

3.2. Systematisch

Systematische Tradingansätze basieren auf eindeutig defi - nierten Regeln oder Algorithmen, die eigenständig Handelsentscheidungen treff en. Die spezifi schen Eigenschaften von Range Bar-Charts wirken sich auch auf systematische Han delsansätze aus. In ruhigen Marktphasen mit geringer Preis schwankung werden weniger Bars erzeugt und demzufolge agieren auch Handelssysteme seltener, da weniger neue, in Bars aggregierten Preisinformationen, in den Handels systemalgorithmus einfl ießen. Nimmt die Schwankungs breite des Marktes zu, werden mehr Bars gebildet und es ergeben sich mehr neue Informationsimpulse für das Handelssystem und die Wahrscheinlichkeit steigt, dass neue Trades generiert werden.

Wie sich diese Eigenschaft der Range Bars auf die Perfor mance von Handelssystemen auswirkt soll nachfolgend am Beispiel des Dax-Futures und drei populären Handelssyste mansätzen dargestellt werden.

Die Charts

Der zugrunde liegende Beobachtungszeitraum reicht vom 15.11.2004 bis zum 21.9.2007. Zu diesem Backtesting wurde ein zurückadjustierter Continuous-Kontrakt des Dax-Futures verwendet, wobei der Kontraktwechsel vier Tage vor dem Verfall der einzelnen Kontrakte vollzogen wurde. Der zeitba sierente Chart hat einen Barintervall von 60 Minuten, was ins gesamt zu 10 420 Bars führte. Zum Vergleich dient ein Range Bar-Chart, für den die Range auf 18,5 Punkte festegelegt wurde. Dadurch werden im Beobachtungszeitraum 10 380 Bars erzeugt, was in etwa der Zahl der Bars des 60-Minuten Charts entspricht. Für diese Vergleichssimulation wurden keine Transaktions- und Ausführungskosten berücksichtigt.

Leute lesen auch

"Wenn ein Trader durch das Geld motiviert ist, dann ist es der falsche Grund. Ein wirklich erfolgreicher Trader muss in den Handel involviert sein, das Geld ist nur eine Nebensache... Die Hauptmotivation ist nicht der Schein des Erfolgs. Es ist in der Regel das Nebenprodukt - einfach gesagt, "das Spiel ist das Ding"."

- Trader Bill Lipschutz